Hai bài học đầu tư từ vụ Lehman Brothers sụp đổ năm 2008

Giá cổ phiếu có thể xuống một cách nhanh chóng nên nhà đầu tư đừng quá "hăng" khi thị trường tốt.

Tháng 9 có một trong những ngày kỷ niệm quan trọng nhất cho các nhà đầu tư nhưng đó là kỷ niệm buồn. Tháng 9/2008, Lehman Brothers - ngân hàng đầu tư xếp thứ 4 về quy mô của Mỹ lúc đó - có vụ phá sản lớn nhất trong lịch sử nước này.

Chứng khoán Mỹ tăng 141% trong 10 năm qua. Chỉ số S&P 500 cao hơn 84% so với mức đỉnh tiền Lehman, vào năm 2007. Thị trường đang trong giai đoạn giá lên nhưng giới chuyên gia khuyên nhà đầu tư vẫn nên thận trọng, từ kinh nghiệm trong quá khứ.

Bài học

Khi ngân hàng này sụp đổ, một số quỹ thị trường tiền tệ lớn bắt đầu một điều chưa bao giờ xảy ra trước đó - không thể duy trì giá trị tài sản ròng (NAV) và bắt đầu bán với giá dưới 1 USD/cổ phiếu. Nhiều ngành công nghiệp lâm vào cảnh bế tắc khi thanh khoản biến mất chỉ sau một đêm. Thị trường chứng khoán lao dốc, chỉ số Dow Jones mất 25% trong 30 ngày tiếp theo.

Bài học đầu tiên nhà đầu tư nên rút ra: Khoản lỗ lớn như vậy có thể xảy ra bất cứ lúc nào. Đây là một đặc điểm cơ bản của thị trường chứng khoán mà không ai tránh được.

Nếu không chịu được rủi ro, bạn nên giảm tỷ lệ cổ phiếu trong danh mục. Thị trường đang gần hoặc chạm mức cao nhất mọi thời đại là cơ hội tốt để thoái vốn.

Bài học thứ hai, theo chuyên gia tài chính Mark Hulbert, áp dụng cho những người nghĩ rằng có thể tránh "sóng gió" thị trường. Kinh nghiệm 3 thập kỷ theo dõi hiệu suất chứng khoán của ông cho thấy khó ai làm được điều này.

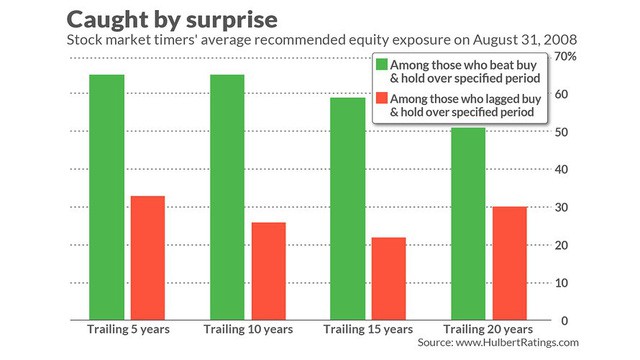

Những nhà đầu tư với hiệu suất tốt nhất trước tháng 9/2008 giữ nhiều cổ phiếu hơn hẳn nhóm kém nhất, bất chấp việc thị trường đang đứng bên bờ vực. Kết luận này đúng trong mọi thời kỳ, dù 5 năm hay 20 năm.

Nhóm hiệu suất tốt nhất luôn giữ nhiều cổ phiếu hơn. (Nguồn: Hulbert Ratings)

Kết quả là nhóm đầu cuối cùng lỗ nặng hơn nhóm cuối trong giai đoạn đen tối, cho dù trước đó luôn đưa ra quyết định đầu tư đúng.

Hai bài học này luôn cần được ghi nhớ, đặc biệt trong bối cảnh hiện nay. Hầu hết đều nhất trí thị trường đang ở giai đoạn sau của chu kỳ tăng trưởng. Khi cổ phiếu giữ đà tăng, nhà đầu tư thường tập trung kiếm lời mà quên đề phòng rủi ro.

Theo Market Watch